Дата публикации: 28-12-2007

Уважаемые читатели, редакция журнала «Оконные технологии» представляет на Ваш суд пилотный проект розничного аудита киевского рынка светопрозрачных конструкций. На сегодняшний день мы хотим через проведение специализированных исследований заполнить тот информационный вакуум, который царит среди оконных компаний и предоставить объективную информацию о ситуации на рынке. Обладая данной информацией, руководители высшего звена смогут разработать продуктово-рыночную стратегию компании и в конечном итоге принять правильные управленческие решения.

Начало сезона разочаровало большинство руководителей оконных компаний: вместо стабильного роста продаж, который происходил из года в год, показатели продаж остановились на уровне 2006 г. Данный кризис сказался и на ценообразовании большинства компаний: ожидая традиционного повышения цен весной, мы столкнулись с парадоксальной ситуацией — цены на металлопластиковые конструкции застыли на уровне января-февраля. Сложившаяся ситуация на рынке подтолкнула редакцию помочь оконным компаниям сориентироваться в ней. Основной целью данного исследования является определение ценовой ситуации на столичном рынке светопрозрачных конструкций с выдвижением гипотез по наиболее представленным комплектующим (профиль, фурнитура, стекло) и прогнозов на дальнейшее развитие ситуации в оконном секторе.

На сегодняшний день, по опросам экспертов, киевский оконный рынок насчитывает более 500 его участников, в число которых входят как крупные переработчики, так и мелкие дилеры. Следует отметить, что время от времени происходит некоторая взаимозаменяемость ряда мелких компаний, часть из которых, не достигнув намеченных результатов, уходит с рынка, на их место приходят новые компании. Заручившись поддержкой независимых экспертов, мы сформировали из открытых источников выборку оконных компаний, которая на сегодняшний день насчитывает 88 крупных и мелких фирм.

Вторым шагом в подготовке к проведению розничного аудита рынка стал отбор наиболее популярных типов конструкций с габаритными размерами и комплектацией. Проведя сравнительный анализ рекламных предложений оконных компаний, нами было отобрано три конфигурации конструкций с типовыми размерами, которые позволяют остеклить стандартную двухкомнатную квартиру.

Особый акцент мы сделали на остеклении конструкций в связи с принятием ДБН В 2.6-31-2006 «Тепловая изоляция строений», который предусматривает с января 2008 г. повышение коэффициента сопротивления теплопередаче (Rq min, м2•К/Вт) для первой климатической зоны до 0,6 Rq min, чего с обыкновенными стеклами достичь весьма проблематично. Поэтому в проведенном исследовании принимали участие лишь те компании, в ассортименте которых были стеклопакеты с низкоэмиссионным стеклом.

Подводя итог второго подготовительного этапа, нами был произведен ценовой срез по трем типовым оконным конструкциям, в цену которых входила подоконная планка, монтаж/демонтаж, доставка и не учитывалась стоимость подоконников, отливов и откосов.

Используя метод «таинственного покупателя», были опрошены все компании, которые попали в нашу выборку. В ходе диалога с продавцами оконных компаний перед журналистом стояла задача выяснить следующее:

• марку фурнитуры;

• производителя стекла;

• гарантию на конструкцию в целом;

• срок изготовления;

• сумму предоплаты;

• предоставление кредита;

• цену на три типовых конструкции.

Результаты опроса объединены в сводную таблицу №1, в которой компании расположены в алфавитном порядке. Хотелось бы обратить Ваше внимание на то, что ряд неточностей, которые могут быть в таблице, относится скорее к компетентности продавцов, в чем не один раз приходилось убедиться.

Исходя из данных сводной таблицы, можно сделать вывод, что средняя стоимость остекления двухкомнатной квартиры составляет 5185 грн., соответственно, 1251 грн. за первую конструкцию, а 1842 грн. и 2093 грн. — за второе и третье окно. По опросам экспертов, полученные результаты, соответствуют ценам на оконные конструкции в зимний период. Это дает возможность предположить, что регулярное повышение цен к началу сезона не произошло.

Профильные системы

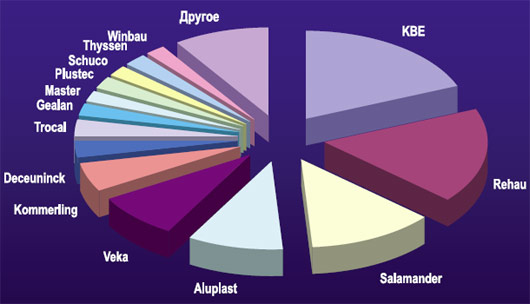

На сегодняшний день на рынке Украины представлено более 70 профильных систем. Исходя из полученных данных, можно сделать вывод, что принявшие участие в исследовании киевские компании используют в своей работе около 23 торговых марок профильных систем. В ходе опроса фиксировался и проводился просчет конструкции из той профильной системы, которую рекомендовал продавец компании.

Проведя данный анализ, можно констатировать, что лидерами столичного рынка являются три торговых марки профилей: KBE, Rehau, Salamander). Подтверждает полученные нами результаты и статистика по профильным системам на ведущем оконном Интернет-портале www.fasadinfo.com, где аналогичные марки лидируют в целом по Украине. Из полученных результатов нельзя ни в коем случае делать вывод относительно занимаемых долю рынка тех или иных профилей, так как для этого необходимо проводить специализированные исследования, что не входило в цель данного анализа.

Полученные результаты свидетельствуют о том, что на сегодняшний день трехкамерная серия профилей лидирует на отечественном рынке, но, по мнению ряда экспертов, данная серия профилей с каждым годом будет уступать свои позиции многокамерным профилям.

Средняя стоимость остекления двухкомнатной квартиры из различных профилей составила:

|

• Plustec : 7585 гривен.

• Internova: 6509 гривен. • Schuco: 6078 гривен. • Kommerling: 6049 гривен. • Gealan : 5618 гривен. • Veka: 5540 гривен. • deceuninck: 5513 гривен. • Salamander: 5291 гривен. • Winbau: 5283 гривен. • Rehau: 5273 гривен. • Trocal: 5232 гривен. • Thyssen: 5147 гривен. |

• Brugmann: 5101 гривен.

• Weiss: 5060 гривен.

• PimaPen: 5057 гривен. • Aluplast: 4807 гривен. • KBE: 4686 гривен. • EcoPlast: 4360 гривен. • Artec: 4100 гривен. • Master : 4053 гривен. • Winhouse: 3828 гривен. • Windoline: 3555 гривен. • Proline PVC: 3455 гривен. |

• эконом-серия (EcoPlast, Master, WinHouse, Windoline, Proline) представлена, в основном, турецкими и отечественными профилями;

• средний сегмент (Thyssen, KBE, Aluplast, Brugmann, Gealan, Salamander, Rehau, Trocal, Deceuninck, Veka) представлен, в основном, бюджетными сериями немецких профилей;

• премиум-сегмент (Schuco, Kommerling, Plustec) представлен элитными сериями немецких профилей.

На уровне статистической погрешности оказались профили Artec, WinBau, Internova, Weiss Profil, так как в исследовании принимало участие незначительное количество компаний, использующих данные профили.

Фурнитура

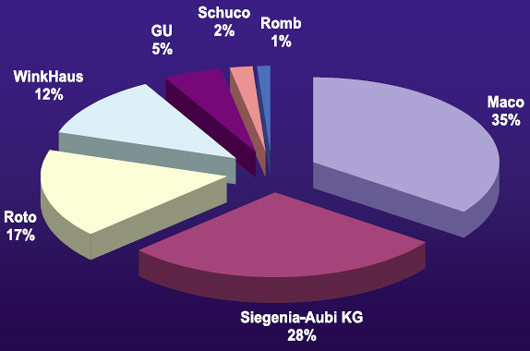

Ситуация на рынке фурнитуры, по сравнению с рынком профилей, более стабильная и прогнозируемая. Это, прежде всего, связано с меньшим количеством участников на данном рынке, которые уже успели закрепиться на украинском рынке, и, по мнению экспертов, значительных изменений среди них в ближайшее время не будет.

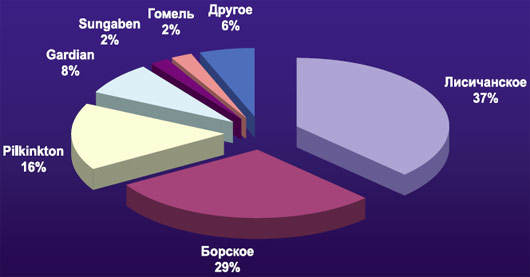

Популярность фурнитуры среди киевских оконных компаний

Как можно увидеть, наибольшей популярностью в столице пользуются две торговых марки: Maco (Австрия) и Siegenia-Aubi KG (Германия) (в совокупности продукцию этих двух компаний используют более половины опрошенных компаний). Во втором эшелоне представлены две немецких марки фурнитуры — Rotoи WinkHaus, продукцию которых применяют чуть более четверти компаний. Замыкают наш рейтинг две немецких компании — GU, Schuco, и одна польская – Romb. Их фурнитуру используют менее10% опрошенных компаний.

Стекло

Парадоксальная ситуация сложилась при анализе рынка производителей низкоэмиссионного стекла. Как уже отмечалось в начале анализа, единственным комплектующим, на котором настаивал наш «таинственный покупатель», был стеклопакет с энергосберегающим стеклом. Компании, которые не использовали данный стеклопакет, участия в исследовании не принимали. К сожалению, результаты, которые мы получили, не соответствуют реалиям рынка.

В будущих исследованиях журнал «Оконные технологии» обязательно проведет рейтинг оконных компаний г. Киева, одним из параметров которого будет анализ квалификации продавцов.

Другие интересные параметры киевских оконных фирм

В ходе проведения розничного аудита киевского оконного рынка мы постарались выяснить еще ряд параметров, которые могут быть интересными нашим читателям для проведения сравнительной характеристики.

Срок гарантийного обслуживания конструкции

К сожалению, многие киевские компании пошли по пути так называемой «скрытой гарантии», где гарантийный срок обслуживания конструкций разбивался на комплектующие (например: профиль — 10 лет, фурнитура — 1 год, стеклопакет — 5 лет). В этом случае мы учитывали наименьший параметр в данной цепочке.

Более 80% опрошенных нами фирм предоставляют 5-летнюю гарантию в целом на всю конструкцию. Не более четверти компаний пошли по пути «скрытой гарантии» и предоставляют гарантию на фурнитуру от 1 года до 4 лет. Около 5% фирм предоставляют гарантию 10 лет в целом на изделие, но внятно ни один из продавцов данных компаний не смог обосновать такой продолжительный гарантийный срок эксплуатации их конструкций. Из этого можно сделать вывод, что данный срок гарантии носит скорее рекламный трюк, чем реальный обоснованный период эксплуатации.

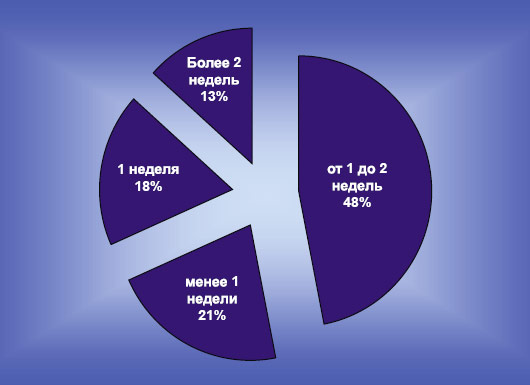

Срок изготовления

Данное исследование проводилось в середине июля, поэтому сроки изготовления конструкций можно считать корректными именно в данный сезонный период.

Чтобы структурировать всеобещанные продавцами сроки, они условно были поделены на четыре сегмента, причем если продавец называл период (например: 1-3 недели), то учитывался максимальный срок данного периода

Сумма предоплаты

Следующий вопрос, который мы хотели выяснить — это сумма предоплаты, которую берут киевские оконные компании при оформлении договора.

Как оказалось, более половины столичных фирм остановились на 70% предоплате. Это связано с тем, что норма рентабельности в большинстве компаний заложена на уровне 30-40%, и максимум, чем компании рискуют при невыполнении своих обязательств клиентом – потерей прибыли и выполнением заказа с нулевой рентабельностью.

Аналогичные выводы можно сделать относительно 80% и 100% предоплаты: подавляющее большинство компаний не готовы брать на себя паритетные риски и стараются максимально переложить их на плечи заказчиков. Только около 5% компаний готовы нести совместные риски с клиентом, тем самым установив 50% предоплату.

Возможность покупки изделий в кредит

Предоставление возможности покупки изделия в кредит подразумевает под собой специализированные программы оконных компаний и специализированных финансовых учреждений (банков, кредитных союзов и т.д.), а также возможности самой фирмы самостоятельно предоставить клиенту кредит.

Как оказалось, всего 18% опрошенных компаний готовы предоставить клиенту возможность приобретения конструкций в кредит. Подавляющее большинство компаний на киевском рынке (около 82%), среди которых встречаются и достаточно крупные, предпочитают не использовать такой механизм привлечения клиентов, тем самым лишая себя дополнительного заработка.

Выводы

Подводя итоги, можно с уверенностью сказать, что журнал «Оконные технологии» поставил перед собой задачу сделать рынок светопрозрачных конструкций более открытым и прозрачным как для участников данного рынка, так и для будущих его инвесторов.

На сегодняшний день мы провели всего лишь розничный аудит киевского оконного рынка, который проясняет ситуацию по параметрам ценообразования и представленности основных комплектующих среди киевских оконных фирм. Следующим нашим шагом будет проведение более сложных исследований.

Михаил Орленко

Сергей Кожевников

Елена Кожевникова

Ирина Дубина

Дарина Скрипник