Дата публикации:16-07-2008

В преддверии нового года во многих компаниях принято подводить итоги работы и строить планы на будущее. Редакция журнала «Оконные технологии» приняла решение тоже не стоять в стороне от данных тенденций и завершить год проведением крупномасштабного всеукраинского розничного аудита рынка светопрозрачных конструкций. Оставайтесь с нами и в наступающем 2008 году, и мы обещаем, Вас удивить еще многими уникальными проектами.

С прошлой нашей публикации розничного аудита киевского оконного рынка см. №29 (3) 2007 прошло менее полгода, но за это время в редакцию поступали как хвалебные отзывы, так и упреки в необъективности данного исследования! В любом случае материал вызвал интерес среди представителей оконной индустрии и, прежде всего это связано с отсутствием информации о рынке как таковой. На украинском рынке светопрозрачных конструкций пока отсутствуют специализированные исследовательские организации, которые могли бы заполнить данный информационный вакуум. Наш журнал со своей стороны будет и в дальнейшем прикладывать максим усилий, для того чтобы сделать оконный рынок более прозрачным. На сегодняшний момент мы представляем впервые проведенный розничный аудит украинского рынка светопрозрачных конструкций, в котором попытались не просто констатировать ситуацию на рынке, но и взяли на себя ответственность провести рейтинг оконных компаний, как нам это удалось судить Вам наш читатель.

Основной целью данного исследования, как и прошлого, является определение ценовой ситуации на украинском рынке светопрозрачных конструкций с выдвижением гипотез по наиболее представленным комплектующим (профиль, фурнитура, стекло) и прогнозов на дальнейшее развитие ситуации в оконном секторе. Также в этом исследованием мы впервые попытались создать рейтинг оконных компаний по ряду параметров, которые мы опишем несколько ниже.

На сегодняшний день по опросам экспертов Украинский оконный рынок насчитывает более 3000 компаний, для получения объективной ситуации об украинском рынке нами были отобраны для анализа 5 городов с населением более одного миллиона человек плюс столица. Заручившись поддержкой независимых экспертов мы сформировали из открытых источников (рекламные блоки и статьи в СМИ, интернет каталоги и т.д.) выборку оконных компаний, которая на сегодняшний день насчитывает 200 крупных и мелких фирм со следующие разбивкой по городам:

• Киев – 50 компаний;

• Днепропетровск – 30 компаний;

• Донецк – 30 компаний;

• Львов – 30 компаний;

• Одесса – 30 компаний;

• Харьков – 30 компаний.

Имея следующую выборку можно утверждать, что по итогам данного исследования можно делать выводы в целом и по Украине.

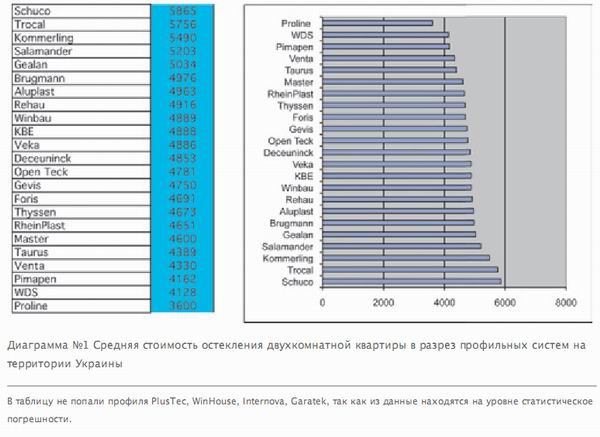

Ценовой анализ проводился на основе просчета трех наиболее популярных конструкций с типовыми размерами, которые позволяют остеклить стандартную двухкомнатную квартиру, а также помогут нами провести сравнительную характеристику по рынку г. Киева на основе прошлого исследования.

Особый акцент мы сделали на остеклении конструкций в связи принятием ДБН В. 2.6.-31-2006 «Тепловая изоляция строений», который предусматривает с января 2008 г. повышение коэффициента сопротивления теплопередаче (Rq min, m2 * К/Вт) для первой климатической зоны до 0,6 Rq min, чего с обыкновенными стеклами достичь весьма проблематично. Поэтому в проведенном исследовании принимали участие лишь те компании, в ассортименте которых были стеклопакет с низкоэмиссионным стеклом.

Подводя промежуточный итог, нами был произведен ценовой срез по трем типовым оконным конструкциям (см. рис. 1), в цену которых входила подоконная планка, монтаж/демонтаж, доставка и не учитывалась стоимость подоконников, отливов и откосов.

Таинственный покупатель или профессионал-оценщик

В прошлом нашем исследование методом «таинственного покупателя» перед корреспондентом стояла задача узнать путем опросы стоимость трех конструкций с обязательным условием: стеклопакет 1-кам с низкоэмиссионным стеклом. Также в процессе разговора, необходимо было выяснить:

- профильную систему;

- марку фурнитуры;

- производителя стекла;

- гарантию на конструкцию в целом;

- срок изготовления;

- сумму предоплаты;

- предоставление кредита на покупку изделий;

- цену на три типовых конструкции.

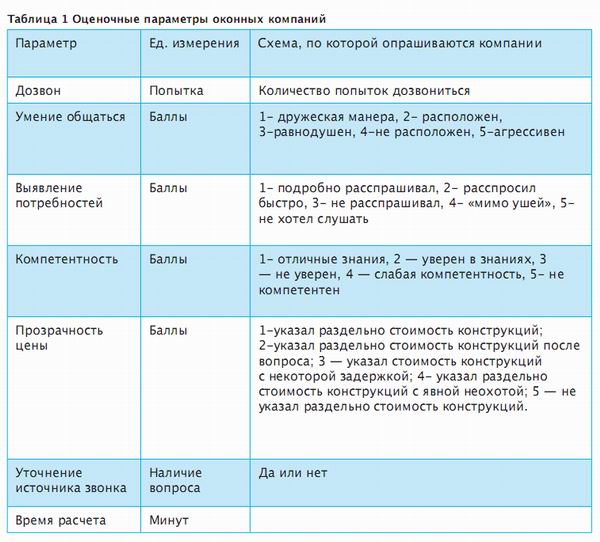

На втором этапе интервьюер должен оценить саму компанию по следующим параметрам:

Критерии оценки компаний, участвующих в рейтинге:

1. Дозвон. Оценивается не просто попытка дозвониться в компанию, а возможность дозвониться до продавца-консультанта. В расчет принимается количество попыток, в результате которых удалось установить с ним контакт. Этот критерий показывает оснащенность компании телефонными линиями и заинтересованность в общении с клиентами, которые не будут перезванивать несколько раз. Если линии будут заняты, то клиенты, скорее всего, позвонят в другую компанию. Поэтому важно, чтобы клиент, набрав номер телефона, смог беспрепятственно пообщаться с менеджером, а не тратил свое время на многочисленные дозвоны.

2. Умение общаться. У консультанта навыки общения должны быть развиты на высоком профессиональном уровне. Тон разговора менеджера не должен зависеть от его настроения, погоды, личных проблем или еще каких - либо обстоятельств. Может показаться, что данный пункт рейтинга в большей степени оценивает работу непосредственно менеджера, а не организации, но задача компании состоит в том, чтобы создать или обучить профессиональную команду менеджеров, владеющих собой при любых обстоятельствах независимо от личных настроений. Менеджер – это своего рода актер, а продажа - игра, и играть надо профессионально. Ежемесячно оценивая продавцов-консультантов в различных офисах продаж, мы получаем общее представление об уровне профессионализма работающих в той или иной компании людей, то есть и обо всей организации в целом.

3. Выявление потребностей. Профессиональный продавец – не калькулятор для расчета стоимости заказа. Прежде всего, необходимо определить, по какой конкретной причине клиент хочет поставить новые окна, выслушать проблемы клиента и показать возможности их решения с помощью покупки Вашего продукта. Для одних клиентов важны красота и престиж, другим просто холодно, у третьих окна выходят на шумную трассу, у кого-то маленькие дети и необходимы дополнительные аксессуары. Выявление потребностей - важный момент в интересах самой компании. Клиенту необходимо предложить оптимальный вариант покупки и заработать дополнительную прибыль.

4. Компетенция менеджера-консультанта по знанию продукта. Специалист, продающий окна, являющийся менеджером-консультантом, обязан консультировать клиента по всем техническим вопросам, относящимся к продукту или услуге. Набрать и обучить таких консультантов – задача организации.

5. Прозрачность цен. Проводя исследования, очень трудно выяснить стоимость изделия по частям, те есть стоимость конструкции, отливов, откосов, подоконников по отдельности. В некоторых компаниях эту информацию просто скрывают. Были случаи, когда, получив стоимость изделия по частям, цена не сходилась. Стоимость заказа по частям выходила дешевле объявленной первоначально стоимости. Клиент должен знать из чего состоит цена. Из чего складывается цена на изделие: откосы, отливы и подоконники. Не нужно бояться расшифровывать цену. Грамотное обоснование цены, поможет клиенту понять, почему Ваша цена выше, чем в других компаниях. Не нужно демонстрировать клиенту, что вы хотите, что-то от него скрыть - это отталкивает его, так как он интуитивно начинает думать, что его где-то хотят обмануть. Если менеджер открыт и компетентен, есть высокая вероятность, что сделка состоится, и это окупиться благодарностью всей компании. Клиент обязательно порекомендует Вас своим друзьям.

6. Уточнение источника звонка. Несмотря на то, что уточнение источника звонка не отражается на общении с клиентом, этот показатель имеет особую важность при характеристике работы компании в целом. По каждому контакту менеджер должен уточнять информацию об источнике звонка. Полученная информация поможет при разработке эффективной рекламы и снизит затраты на нее. По статистике ежемесячных исследований нашего центра в среднем по рынку ~ 70% менеджеров не интересуются источником рекламы. Подумайте, какое количество денег «улетает на ветер». Эта статистика опровергает даже знаменитую фразу Генри Форда о пятидесяти процентах бесполезных затратах на рекламу. Большинство руководителей, читая этот материал, подумают о том, что его менеджеры не такие, т. к. ежедневно сдают отчеты об источниках поступления клиентов. В девяти из десяти компаний ситуация похожая. К сожалению, это характеризует менеджеров-консультантов не с лучшей стороны. В нашей практике были прецеденты, когда компании с помощью тестирования и рекомендаций по рекламе существенно оптимизировали свой рекламный бюджет. Затраты на рекламу значительно уменьшались, а эффективность увеличивалась.

7. Время расчета. Важно, чтобы клиент (речь идет о частных клиентах) оставался на трубке телефона до момента подведения итога телефонного диалога, а именно, расчета заказа. Если менеджер дал грамотную консультацию по всем вопросам и попросил клиента перезвонить или сказал, что перезвонит через 10 минут, считайте, что клиент для Вас потерян. Во-первых, как правило, время ожидания растягивается как минимум на 40 минут, а иногда и 2 дня. Причиной тому могут стать новые клиенты, неотложные дела или перекуры. Во-вторых, клиенты тоже стремятся сравнить цены и позвонить Вашим конкурентам. В результате этих действий его телефон может быть занят. К тому времени, когда менеджер все-таки дозвонится до клиента, у него уже будет масса заманчивых предложений, и не факт, что Ваше окажется лучшим. Если расчет заказа происходит слишком долго, то клиент может не дождаться ответа и бросить трубку, устав от ожидания. Идеальным можно считать расчет до 6 мин. Все, что дольше – признак плохого программного обеспечения или плохой ориентации менеджера в расчетных программах.

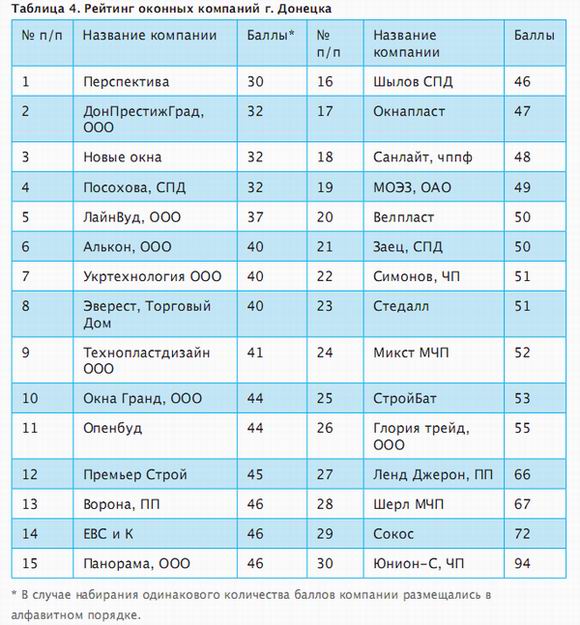

Исходя из выше указанных семи параметров умноженных на весовой коофициэнт важности того или иного параметра, нами впервые был создан определенный рейтинг оконных компаний. На сегодняшний день он имеет еще ряд неточностей, да и сама методика требует определенной доработки, но на теперешний день это первая наша попытка сформировать независимую систему оценок компаний работающих на рынке светопрозрачных конструкций.

Результаты опроса объединены в сводную таблицу №1, которая оказалась настолько объемной, что в печатном формате не было возможности ее представить, поэтому все желающие могут ознакомиться с ней на сайте журнал www.wt.com.ua. Хотелось бы обратить Ваше внимание на то, что ряд неточностей, которые могут быть в таблице, относится скорее к компетентности продавцов, в чем не один раз приходилось убедится. Также справедливости ради стоит отметить, что данные по представленности профильных систем, производителей фурнитуры в региональном разрезе могут показать лишь общую динамику и тенденции, так как выборка в 30 компаний может иметь большую долю статистической погрешности.

АНАЛИЗ ОКОННОГО РЫНКА СТОЛИЦЫ (г. КИЕВ)

В прошлом нашем исследовании наша выборка составила 88 компаний на этот раз выборка по г. Киеву несколько уменьшилась и составила 50 компаний. Это было связано, прежде всего, от определения общей выборки по Украине и выборки по городам миллионикам. Но для получения более достоверных данных по параметрам представленности в розничной сети: профильных систем, фурнитуры и стекла, мы объединили две наши выборки по столицы с вычетом повторяющихся компаний. Таким образом, наша выборка по выше указанным трем показателям составила 105 компании, что по опросам экспертов составляет около 21% всех работающих на рынке г. Киева оконных компаний.

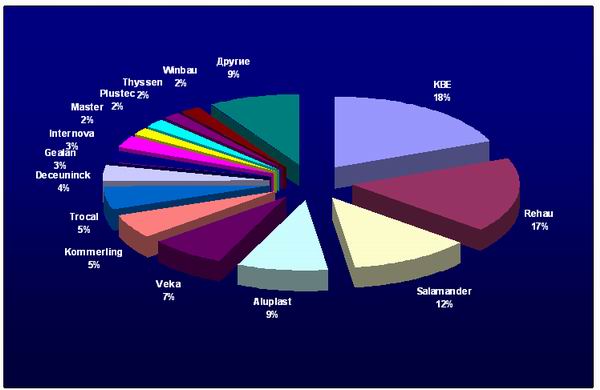

Профильные системы

Ситуация на рынке г. Киева по представленности в розничной сети торговых марок профильных систем за исключением ряда брендов практически не изменилась с прошлого нашего исследования. В ходе нашего анализа нами было выявлено 24 торговых марки представленных на рынке столице.

Рис. 2 Соотношение торговых марок профильных систем по параметру представленности в розничной сети г. Киева

Также как и в прошлом исследовании в столице уверенно занимают лидирующие позиции три профильные системы KBE, Rehau, Salamander, данные по которым практически остались неизменны по сравнению с летним исследованием.

Во второй эшелон торговых марок вошли четыре бренда: Aluplast, Veka, Trocal, Kommerling. Новичком в этой четверки стал профиль марки Trocal, который увеличил свой процент присутствия в розничной сети до 5%. При увеличении самой выборки сократилось и расстояния между маркой Veka и Kommerling иTrocal. Стоит также заметить, что марки KBE, Trocal, Kommerling входят в один концерн Profine, который по нашим данным с большим отрывом занимает лидирующие позиции на рынке г. Киева.

В замыкающий эшелон вошло семи торговых марок: Deceuninck, Gealan, Internova, Master, Plustec, Thyssen, Winbau, позиции которых мало чем отличаются от прошлого нашего исследования.

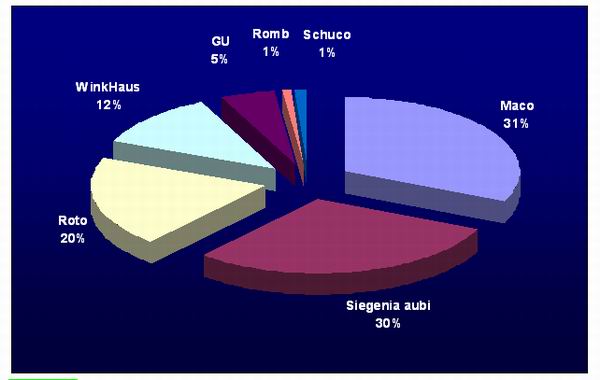

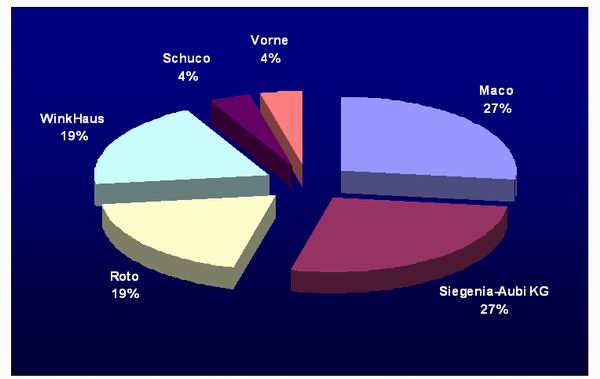

Фурнитура

В ходе исследования представленности систем фурнитур в розничной сети оконных компаний нами, как и в прошлом анализе были выявлены семь торговых марок фурнитур (Maco, Siegenia-Aubi KG, Roto, WinkHaus, GU, Schuco, Romb)

Также еще одним различием стало увеличения присутствия на данном рынке фурнитуры Roto (Германия) которая увеличила на три пункта свой разрыв от торговой марки WinkHaus (Германия) . В совокупности продукция этих двух компаний представлены в треть опрошенных оконных фирм. И замыкают наш рейтинг две немецких компании GU, Schuco, и одна польская – Romb. Их фурнитуру используют менее 10% опрошенных компаний.

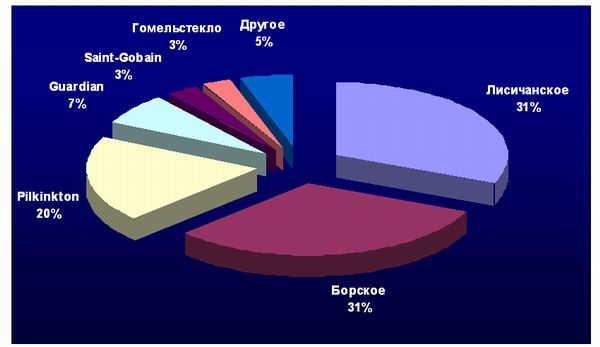

Стекло

Как мы уже писали парадоксальная ситуация складывается каждый раз при анализе рынка производителей низкоэмиссионного стекла. Как уже отмечалось в начале анализа, единственным комплектующим, на котором настаивал наш «таинственный покупатель», был стеклопакет с энергосберегающим стеклом. Компании, которые не использовали данный стеклопакет, участия в исследовании не принимали. К сожалению, результаты (см. рис. 4) которые мы получили, не соответствуют реалиям рынка производителей низкоэмиссионных стекол.

В ходе проведения нашего исследования мы попытались традиционно выяснить еще ряд параметров, которые могут быть интересными нашим читателям для проведения сравнительной характеристики.

Срок гарантийного обслуживания конструкции

К сожалению, многие киевские компании пошли по пути так называемой «скрытой гарантии», где гарантийный срок обслуживания конструкций разбивается накомплектующие (например: профиль – 10 лет, фурнитура – 1 год, стеклопакет – 5 лет). В этом случае мы учитывали наименьший параметр в данной цепочке. На сегодняшний день существенных изменений по данному параметру не произошла, как и в прошлом исследовании большинство столичных компаний предоставляют 5 летнею гарантию на свою продукции (около 70%), несколько снизивший процент скорее подпадает под статистическую погрешность за счет уменьшение выборки. Чуть более четверти компаний пошли по пути «скрытой гарантии» и гарантируют службу своего изделия от 1 года до 4 лет и соответственно около 8% орошенных компаний гарантирует работу светопрозрачной конструкции 10 лет. Каких либо закономерных привязок к марки фурнитуры и гарантийного срока нам обнаружить не удалось исходя из этого можно смело сделать вывод что большинство компаний самостоятельно руководствуются при определения срока гарантии своего изделия.

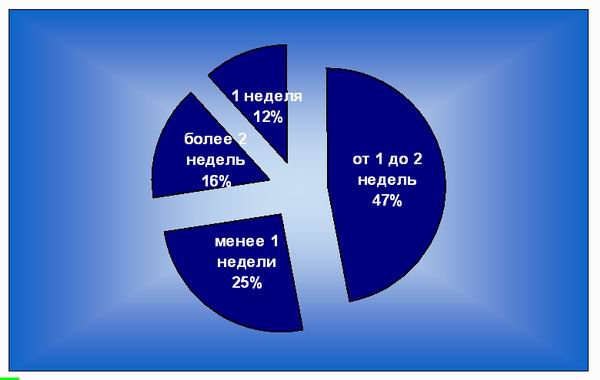

Срок изготовления

Данное исследование проводилось в декабре 2007 г., поэтому сроки изготовления конструкций можно считать корректными именно в данный сезонный период. Чтобы структурировать все обещанные продавцами сроки, они условно были поделены на четыре сегмента, причем если продавец называл период (например: 1-3 недели), то учитывался максимальный срок данного периода.

Сумма предоплаты

Данные по сумме предоплаты практически идентичны июльскому нашему исследованию, небольшая корректировка может быть только в несколько процентов в ту или иную сторону. Так большинство опрошенных оконщиков (около 57%) предпочитают брать предоплату на уровне 70%. Это связано с тем, что норма рентабельности в большинстве компаний заложена на уровне 30-40% и максимум, чем компании рискуют при невыполнение своих обязательства клиентом - потерей прибыли и выполнением заказа с нулевой рентабельностью.

Аналогичные выводы можно сделать относительно 75 - 100% предоплаты: подавляющие большинство компаний не готовы брать на себя паритетные риски и стараются максимально переложить их на плечи заказчиков. Только менее 5% столичных компаний готовы нести паритетные риски с клиентом, тем самым установив 50% предоплаты.

Возможность покупки изделий в кредит

Предоставление возможности покупки изделия в кредит подразумевает под собой специализированные программы оконных компаний и специализированных финансовых учреждений (банков, кредитных союзов и т.д.), которые позволяют максимально упростить процедуру выдачу кредита, например, оформление всех необходимых документов непосредственно в офисе оконной компании и т.д. Также в эту категории попадают оконной фирмы готовые самостоятельно предоставить клиенту кредит тем самым, взяв все кредитные риски на себя.

При сравнительном анализ данных двух исследований можно сделать вывод, что за прошедшие полгода на 2% увеличилось количество компаний готовых помочь клиенту при оформление кредита, но даже при этой положительной тенденции их количество не превышает 20%, поэтому можно констатировать, что все еще большинство столичных компаний предпочитают не использовать такой механизм привлечения клиентов, тем самым лишая себя дополнительного заработка.

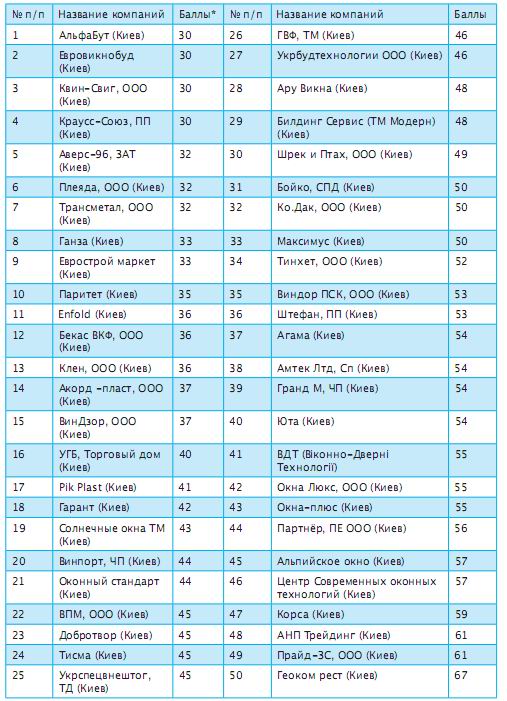

Рейтинг оконных компаний г. Киева

Как уже говорилось на сегодняшний день редакция журнала «Оконные технологи» впервые берет на себя ответственность провести рейтинг оконных компаний. Цель, которую мы преследуем, не показать, что кто-то лучше работает, а кто-то хуже а, прежде всего, сделать рынок более цивилизованным и указать компаниям на ряд их недоработок или положительных моментов.

Мы оставляем эту таблицу без комментариев, так как считаем, что выводы по ней должны делать топ-менеджеры оконных компаний, а выставленные баллы по параметрам указным в таблице №1 вы можете найти в сводной таблице размещенной в свободном доступе на сайте www.wt.com.ua

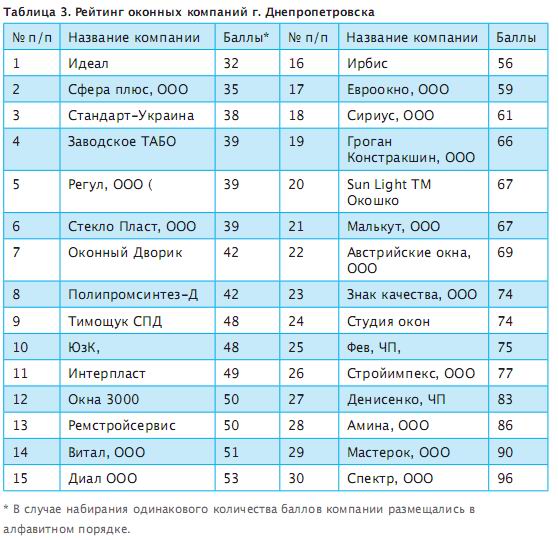

В ходе исследования на рынке г. Днепропетровск нами были проанализировано 30 компаний по продаже светопрозрачных конструкций, которые в своей деятельности работают с 14 брэндами профильных систем и 6 системами фурнитур.

Профильные системы

В отличие от большинства регионов и столичного рынка в г. Днепропетровске сильные позиции занимают профильные системы Aluplast, Internova, во втором эшелоне следуют торговые марке KBE и Днепропетровский WDS и замыкают тройку брэнды серединки Gealan, Winbau, Rehau, Shuco.

Фурнитура

Структура представленности фурнитурных систем на рынке г. Днепропетровск мало чем отличается от столичного и обще украинского рынка

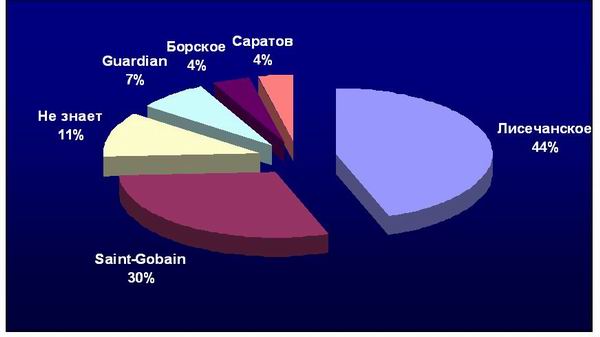

Производитель стекла

Производитель стекла как мы, уже указывали выше, является достаточно сложным параметром и оценивает скорее профессионализм продавцов в том или ином регионе

Срок гарантийного обслуживания конструкции.

Как и в столице, большинство (около 82%) опрошенных компаний г. Днепропетровск предоставляют 5 летнею гарантию на свои изделий, еще 11% процентов компаний гарантировали работу оконных изделий до 5 лет и все 2 компании и соответственно 7% установили гарантийный срок на уровне 10 лет.

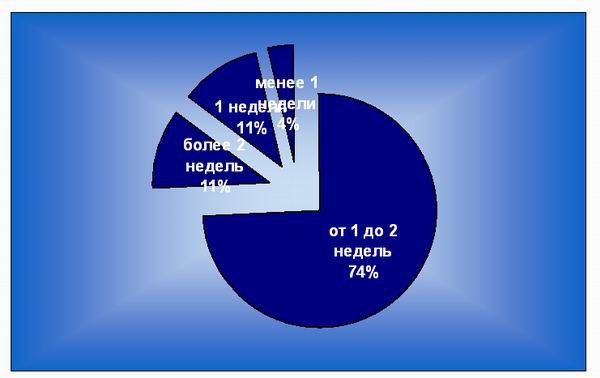

Срок изготовления

Значительное большинство компаний г. Днепропетровск обязуются изготовить конструкции в течение 1-2 недель и если в г. Киеве компаний с такими сроками около 45% то в Днепропетровске более 70%. Также стоит отметь в отличии от столицы практически отсутствие на данном рынке компаний которые гарантировали бы изготовление конструкций менее чем за 1 неделю, таких компаний насчитывается около 4%.

Сумма предоплаты и предоставление услуги покупка изделий в кредит

В ходе нашего исследования нам удалось выяснить, что большинство Днепропетровских компаний предпочитают сразу брать 100% предоплату (около 41% компаний). Оставшиеся половина компаний берет от 70 до 80% предоплату (52%) и совсем незначительный процент компаний (около 7%) берет на себя равные риски с клиентом и устанавливает 50% сумму предоплаты.

Можно констатировать, что оконные компании Днепропетровска совершенно не используют возможность привлечения клиентов с помощью предоставления кредитов, так в ходе нашего исследования 99% компаний ответили отрицательно по поводу возможности приобретения изделия в кредит.

Профильные системы

Прежде всего, г. Донецк запомнился отсутствием четкого лидера рынка профильных систем и большим количеством игроков на данном рынке.

Несмотря на вышеуказанные факты, первое место на рынке г. Донецка занимает немецкий бренд KBE. Его используют 14% опрошенных компаний. Вторую позицию занимают также немецкие профили — Aluplast, Kommerling, Rehau, Troсal, которые используются 10% опрошенных компаний. На бронзовой ступеньке оказалось четыре профиля — Deceuninck, Internova, Veka, Winbau, их предлагают в совокупности 24% (по 7% на каждый бренд) компаний.

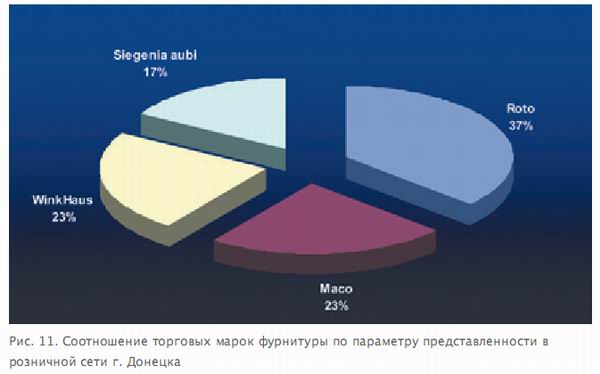

Если по профильным системам в г. Донецке не было обнаружено четкого лидера, то по системам фурнитуры наблюдается полностью противоположная ситуация.

Во время нашего исследования на розничном рынке Донецка было представлено четыре марки фурнитуры. На первом месте лидирует немецкая фурнитура Roto(ее используют около 37% опрошенных компаний), на втором с небольшим отрывом от лидера идут австрийская Maco и немецкая WinkHaus. Замыкает четверку один из лидеров столицы — немецкая фурнитура Siegenia Aubi (ее предпочитают использовать 17% опрошенных компаний).

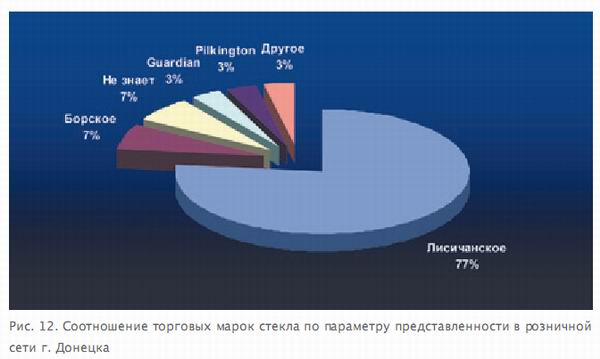

Подавляющее большинство продавцов, как мы можем видеть на рис. 12, назвали в качестве производителя низкоэмиссионного стекла Лисичанский стеклозавод «Пролетарий», что не соответствует действительности. Всего 6% продавцов проявили свою компетентность в данном вопросе и назвали две компании — немецкую марку Guardian и английскую Pilkington.

Оконные компании города Донецка не проявили оригинальности по срокам гарантии и показали результаты, которые мало чем отличаются от общеукраинских. Так, большинство (около 74%) опрошенных компаний предоставляли 5-летнюю гарантию на свою продукцию. Небольшое количество компаний гарантировали работу изделий в течение 3 лет (приблизительно 10%). На третьем месте по показателям оказался срок гарантии изделия 10 лет (7% опрошенных). Оставшиеся компании (около 9%) установили гарантию 7, 6 и 2 года соответственно.

Срок изготовления

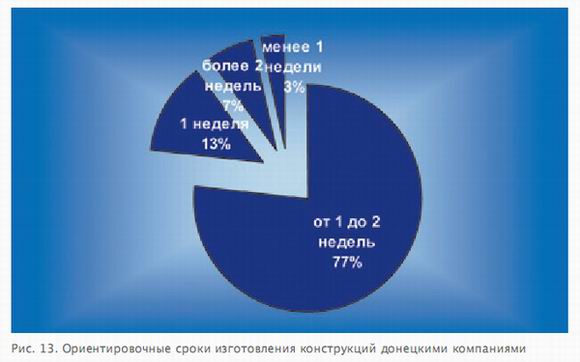

Основным сроком изготовления конструкций, несмотря на не сезон (срез информации проводился в декабре месяце), в г. Донецке остается срок от 1 недели до 2 недель. Как мы видим на рис. 13, 77% опрошенных компаний установили именно такой срок.

Оставшаяся четверть компаний предлагала изготовить и установить конструкции за 1 неделю (13% опрошенных), более 2 недель (7% опрошенных), и 3% компаний гарантировали выполнение заказа менее, чем за неделю.

Ситуация по предоставлению кредита в г. Донецке на порядок лучше, чем в большинстве проанализированных городов. Так, 37% из опрошенных компаний ответили утвердительно на вопрос о возможности приобретения их конструкций в кредит.

Анализ г. Львова запомнился тем, что по большинству показателям, по которым проводился розничный аудит рынка, он стоял особняком: показывал свою динамику и результаты, начиная с оперативной работы продавцов-консультантов, которые моментально просчитывали конструкции и сразу же выдавали результат, и заканчивая региональной системой кредитования.

Профильные системы

Основным отличием г. Львова стало отсутствие явного лидера региона. Хотя торговая марка Rehau заняла первое место по представленности в розничной сети, назвать ее бесспорным лидером не позволяет достаточно небольшой разрыв данных других компаний.

Следует отметить, что впервые во второй эшелон вошла немецкая марка “Foris”, которая имеет хорошие показатели представленности и по Ивано-Франковску в основном за счет дилеров. Также во второй группе уже традиционно оказались профили Kommerling, Thyssen, Veka.

Лидеры столицы (KBE, Salamander) оказались в замыкающем эшелоне (их использовали не более 6% опрошенных компаний). Также в данной группе оказались марки: Deceuninck, Aluplast, Brugmann, Decco, Gealan, WDS, WinTech.

Основным региональным отличием во Львовском регионе стали сильные позиции немецкой фурнитуры WinkHaus, которая вместе с маркой Siegenia Aubi занимает лидирующие позиции в городе.

Во вторую группу фурнитуры вошла немецкая марка GU и австрийская Maco, которая в ряде регионов (Киев, Днепропетровск) занимает лидирующие позиции. Замыкает пятерку немецкая фурнитура Roto с 7% показателем.

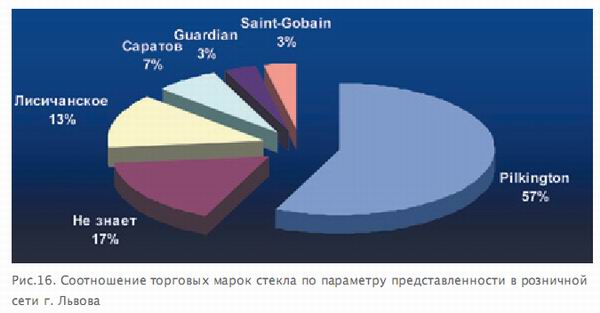

Проводя розничный аудит рынка г. Львова, мы сталкивались со многими результатами, которые прослеживались только в данном регионе. Именно такая ситуация произошла при анализе представленных на данном рынке производителей низкоэмиссионного стекла.

Как мы уже отмечали, в большинстве регионов квалификация продавцов была достаточно низкой. Именно поэтому многие из опрашиваемых называли заводы производителя стекла, которые не выпускают низкоэмиссионное стекло. Во Львове ситуация впервые изменилась. Так, 57% опрошенных назвали английскую марку Pilkington и по 3% компаний указали немецкую марку Guardian и французскую Saint-Gobain. Таким образом, город Львов показал наивысшую степень (около 64%) компетентности своих продавцов по происхождению стекла в их стеклопакетах. Необходимо отметить, что 17% продавцов честно признались, что не знают производителя стекла (данный показатель тоже является одним из самых высоких в региональном разрезе, так как большинство продавцов в других городах предпочитали подавать клиенту информацию, несоответствующую действительности). Также региональной особенностью г. Львова стало полное отсутствие упоминаний о Борском стекольном заводе (Россия) (по нашему мнению, это, прежде всего, связано с национальной особенностью города).

Срок гарантийного обслуживания конструкции

По предоставляемой гарантии г. Львов мало чем отличается от проанализированных городов-миллионников и столицы. Подавляющее большинство (около 84%) опрошенных компаний предоставляют 5-летнюю гарантию на свою продукцию. Также следует отметить тот факт, что большинство львовский компании, в отличие от других регионов, не используют так называемую скрытую гарантию, где гарантию дают не на конструкцию в целом, а на отдельныекомплектующие.

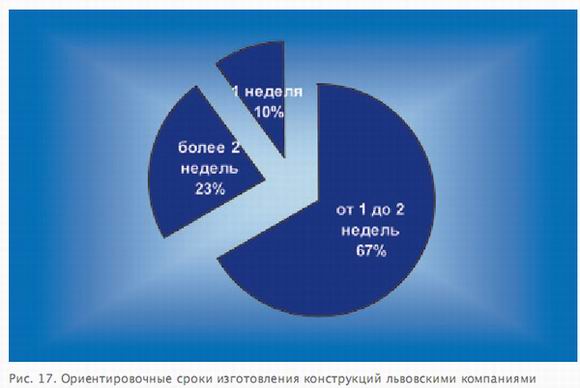

Срок изготовления

Стандартная ситуация прослеживается на рынке г. Львова по срокам изготовления. Большинство опрошенных компаний обещали изготовить и установить конструкции в течение 1-2 недель, четверть компаний установили срок сборки более 2 недель. Еще небольшое количество компаний (10%) гарантировали изготовление за неделю.

Особенностью г. Львова по данному параметру стало отсутствие компаний, обещающих изготовить окна за 3-4 дня, т.е. за срок меньше недели. Данный факт, по нашему мнению, может быть связан с тем, что львовский рынок постепенно становится более цивилизованным, и его покидают мелкие производители с недозагруженными производственными мощностями.

Как мы уже говорили, г. Львов стоит особняком от других проанализированных регионов. Показатель «сумма предоплаты» в г. Львове тоже принципиально отличается. Так, большинство (около 63%) местных компаний готовы нести совместные риски с клиентами и установили предоплату на уровне 50% от суммы заказа. Также следует отметить, что только во Львове встретились компании, установившие наименьшую предоплату на уровне 30 и 40% от общей суммы заказа.

Хорошие результаты в г. Львове и по показателю «предоставление изделия в кредит». Более половины всех опрошенных компаний (53%) ответили утвердительно на поставленный вопрос и рассказали, что Львов — единственный город в Украине, в котором городские власти внедрили «Программу энергосохранения для бюджетной сферы и населения на 2006-2008 гг.». Согласно этой программе физические и юридические лица, которые изъявят желание утеплить стены домов, установить рекуператоры тепла, заменить старые окна на современные, провести реконструкцию электро- или газораспределительной системы, они смогут получить для этих целей кредит. Из 17%, которые сейчас берут финансово-кредитные учреждения, город будет компенсировать 15%. В 2007 году на эти цели с областного бюджета планировалось выделить 10-15 млн. грн.

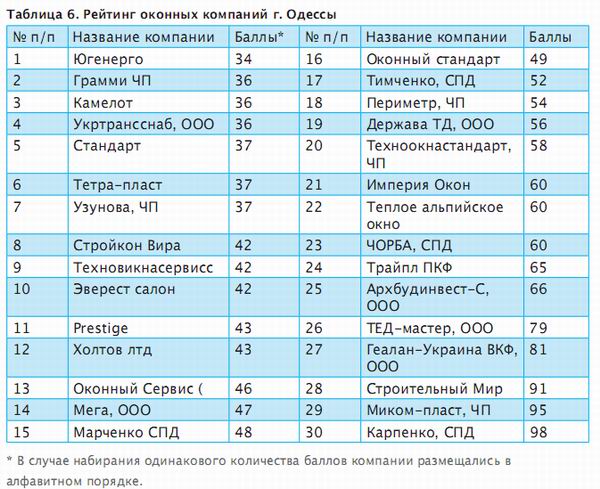

При анализе рынка города Одессы мы неожиданно для себя столкнулись с проблемой формирования выборки из открытых источников. По нашему мнению, это может быть связано либо с малым количеством участников рынка светопрозрачных конструкций, либо с незначительной рекламной активностью под конец сезона. Мы попытаемся ответить на данные вопросы уже в следующих наших исследованиях.

Профильные системы

Фурнитура

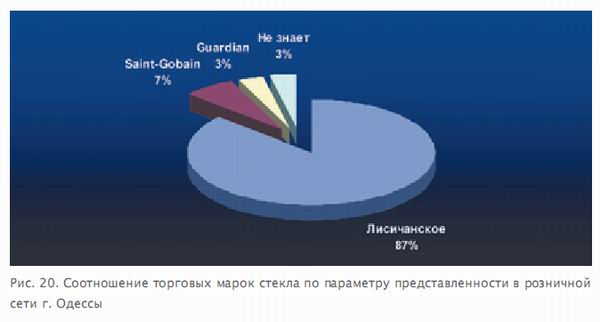

Производитель стекла

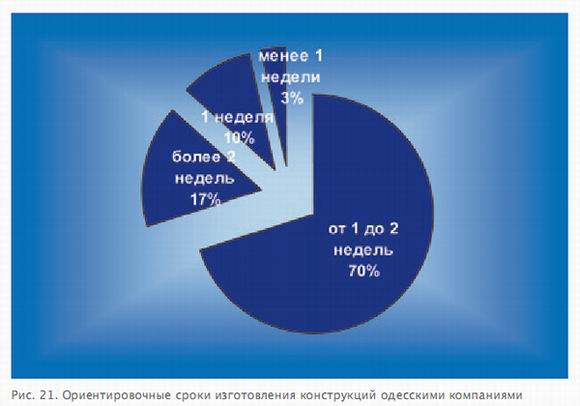

Срок изготовления

Подавляющее большинство одесских компаний гарантировали изготовление конструкций в период от 1 до 2 недель. В целом можно утверждать, что, несмотря на не сезон, данный период изготовления является стандартным для одесского региона. Около 17% опрошенных компаний обещали сделать конструкции за срок более двух недель.

Остальные компании изготавливают конструкции за 1 неделю (10% опрошенных) и менее, чем за 1 неделю (около 3%).

Сумма предоплаты и предоставление услуги — покупка изделий в кредит

По сумме предоплаты одесские компании мало чем отличаются от донецких фирм. Более половины одесских компаний предпочитают получить сразу 70% суммы договора, но в то же время на втором месте расположились компании с 50% предоплатой (так, 27% опрошенных фирм установили именно такую сумму аванса). Следует отметить, что в ходе нашего исследования мы не смогли обнаружить в Одессе ни одной компании, бравшей 100% предоплату, но в то же время была обнаружена компания, которая установила 20% предоплату.

Предоставление услуги покупки изделия в кредит использует всего лишь около 7% опрошенных компаний, что является одним из худших результатов по данному параметру.

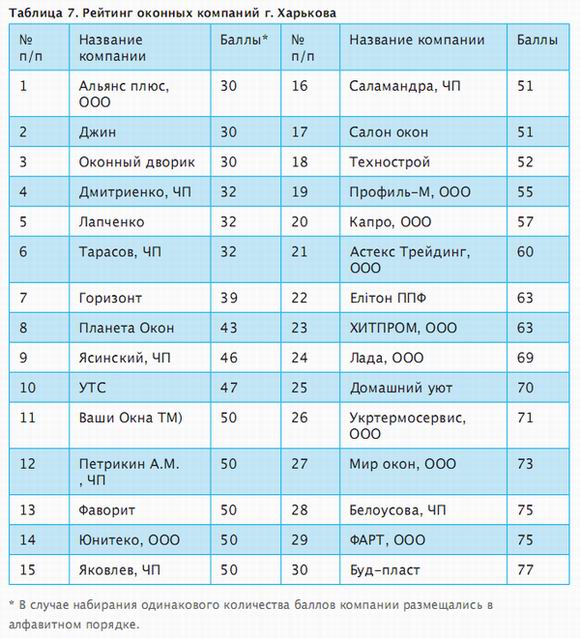

В процессе исследования розничного рынка светопрозрачных конструкций г. Харькова нами было выявлено всего 9 торговых марок профилей, что значительно меньше, чем в столице и Днепропетровске. Аналогичная ситуация прослеживалась и на рынке фурнитуры, где было зафиксировано всего 4 бренда. Если коротко подытожить, то ситуация по г. Харькову несколько отличается от общей ситуации, в чем Вы сами сможете убедиться, сравнив соответствующие разделы.

Профильные системы

Анализ параметра представленности профильных систем г. Харькова запомнился, прежде всего, небольшим количеством игроков на данном рынке и прочными позициями ряда брендов, которые не могут похвастаться аналогичными показателями в столице.

Так, в первый эшелон вошли две немецких марки — Aluplast и PlusTec, и одна украинская — Winbau (их используют около 49% опрошенных компаний). Популярность профиля WinBau в данном регионе можно объяснить его месторасположением, так как его производственные мощности находятся именно в Харьковской области. Следует также отметить, что позиция марки PlusTec в столице очень низкая (около 2%), что может свидетельствовать о крупном переработчике профиля PlusTec в г. Харькове, у которого хорошо развита сеть дилеров в данном регионе.

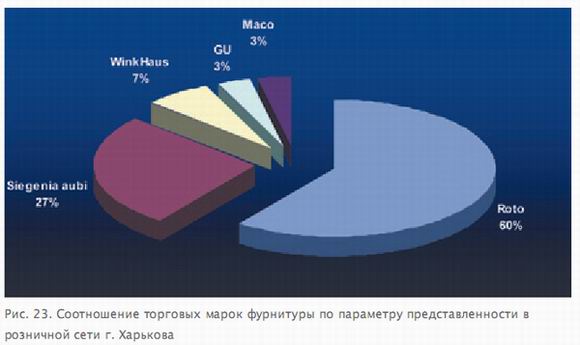

Фурнитура

На оконном рынке Харькова особого изобилия брендов фурнитуры не наблюдается — всё достаточно прозрачно и прозаично. Представлено четыре известных и проверенных временем производителя фурнитуры — Roto, Siegenia-aub, WinkHaus и Maco.

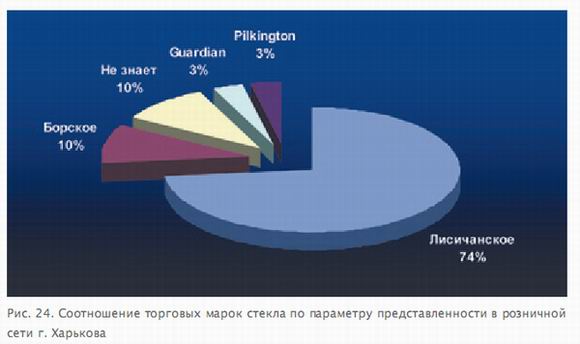

Производитель стекла

Идентификация производителей стекла в Харькове, как и по другим регионам, не принесла ожидаемых результатов. Как и в других городах-миллионниках, в основном были указаны производители далеко не низкоэмиссионного стекла, что являлось основным параметром при отборе участников опроса.

Другие интересные параметры:

Срок гарантийного обслуживания конструкции

Гарантийное обслуживание по городу Харькову особо не отличается от других регионов: 75% оконщиков предоставляют 5-летнюю гарантию, 13% — 3 года.

Как мы уже говорили в разных разделах данного анализа, ситуации в городах в чем-то было схожей, в чем-то принципиально отличалась. В любом случаи исследования получилось настолько масштабным, что нам понадобилась достаточно много времени, для обработки его результатов и сейчас мы хотели бы презентовать нашему читателю материал, который характеризирует общую ситуацию на рынке Украины.

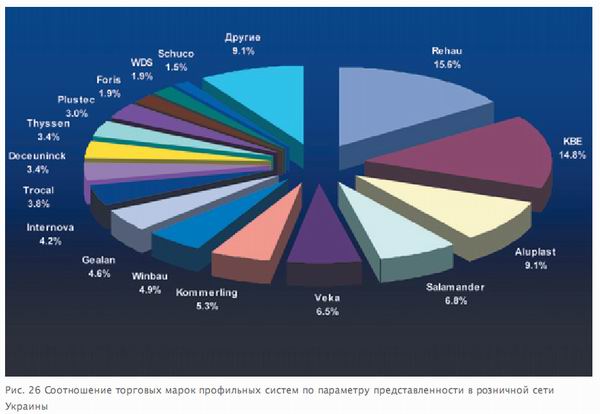

Профильные системы

В процессе исследования нами было выявлено 33 профильных марки, с которыми работают более 200 участников рынка светопрозрачных конструкций. На сегодняшний день данная выборка является одной из самых репрезентативных, и по итогам которой можно будет сделать выводы о наиболее представленных профильных системах на территории Украины.

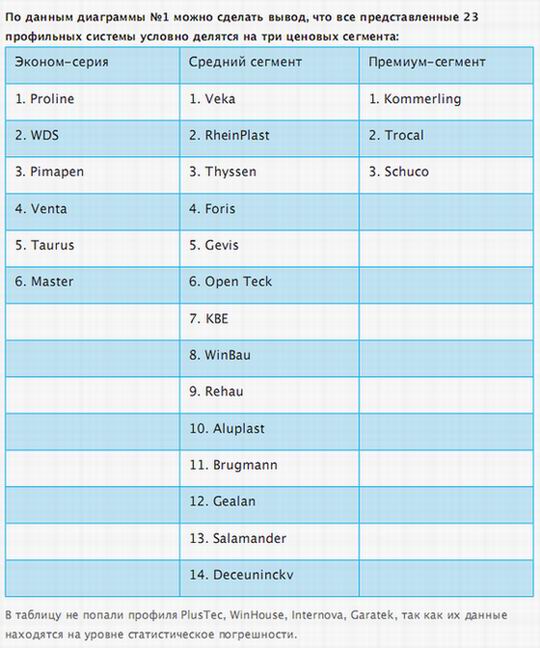

Эконом-серия представлена, в основном турецкими и отечественными профилями, средний сегмент захватили бюджетные серии нимецкий профилей и ряд турецкий и украинских брендов и наконец премиум-сегмент представлен элитными сериями немецких профелей.

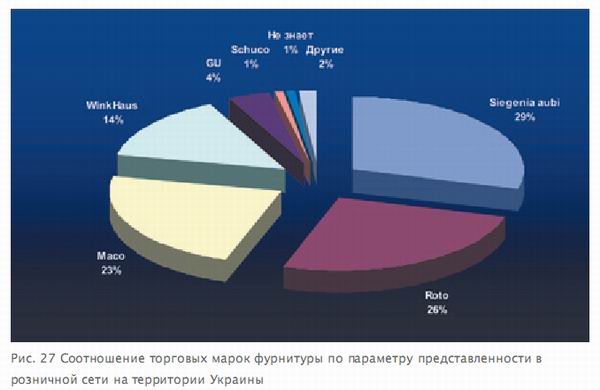

Фурнитура

Ситуация на рынке фурнитуры с одной стороны более простая, так как не нем присутствуют гораздо меньше торговых марок чем, например, на рынке профилей, но и в тоже время более сложная, так как явного лидера на ней нет и разрыв между первым номер и вторым очень небольшой.

С небольшим отрывом от преследователей на первом месте по параметру представленности оказалась немецкая фурнитура SiegeniaAubi. В целом данная фурнитура лидирует в 3 регионах (Днепропетровск, Львов, Одесса) и занимает вторую строчку в городе Киеве и Харькове. В совокупности именно показатели по этим регионам помогли занят первую позиции по Украине.

Лидер же столицы австрийская фурнитура Maco занимает по Украине лишь третью ступеньку, именно слабая представленность данной фурнитуры в регионах, снизила ее показатели в целом по Украине. Наиболее слабо данная фурнитура представлена в Львове, Одессе, Харькове. И замыкает нашу четверку немецкая фурнитура WinkHaus, которая не занимает лидирующих мест не в одном из проанализированных регионов, но в тоже время имеет средние результаты в каждом из перечисленных регионов.

На нашу точку зрения борьба на рынке фурнитуры еще впереди и выиграет ее та компания которая сумеет занять серьезные позиции в регионах.

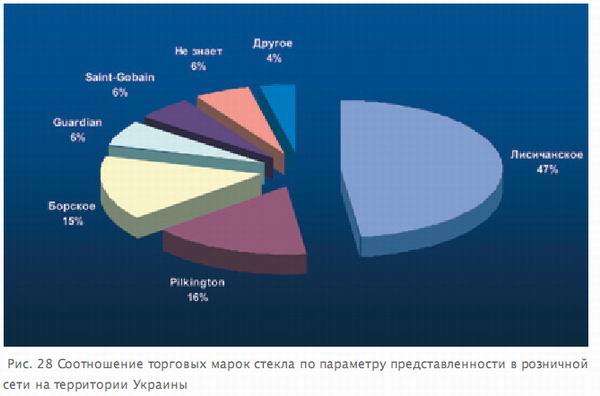

Производитель стекла

Как мы уже несколько раз отмечали, анализ производителя стекла превратился в анализ компетентности продавца. Подавляющее большинство полученных нами ответов не соответствовало действительности и мы с вами можем по полученным данным только анализировать, в каком регионе продавцы более компетентны, а в каком менее.

Как мы можем видеть из рис. 28 более 72% опрошенных продавцов, совершенно не владеют информацией, о производителях низкоэмиссионных стекол. И если в столице ситуация постепенно начинает принимать позитивные тенденции, то регионы в нашем исследовании скорее соревновались на наиболее худший результат. В итоге наиболее худший показатель оказались у одесских компаний, 87% которых назвали в качестве производителя низкоэмиссионных стекал Лисичанский стеклозавод «Пролетарий», который данную продукцию не выпускает.

Срок гарантийного обслуживания конструкции

Проведя анализ срока гарантийного обслуживания конструкций мы пытались выявить различный дисбаланс между регионами, такой как, например, между Россией и Украиной. Так в России средней гарантийный срок обслуживания конструкции находится на уровне 2-3 лет.

Проведя анализ мы существенных изменение в региональном разрезе заметить не смогли, большинство компаний, как в регионах, так и в столице предоставляют пяти летнею гарантию на свою продукцию (около 76 % всех опрошенных). Остальные компании распределились в промежутки от 10 лет (5% опрошенных) до 1 года (около 3%)

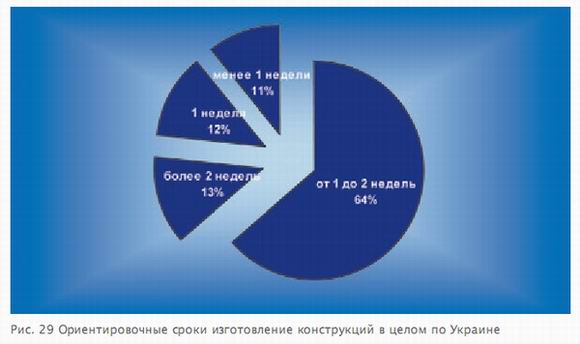

Срок изготовления

Как мы уже говорили в начале нашей статьи, розничный срез рынка проходил в декабре 2007 года, и мы рассчитывали, что показатели сроков изготовления несколько сократятся. Но, проведя сравнительный анализ по г. Киеву (см. предыдущие исследование №29 (3) 2007) и получив данные по регионам можно сделать вывод, что сроки остались неизменными.

Сумма предоплаты и предоставление услуги покупка изделий в кредит

Во всех проанализированных регионах сумма предоплаты также остается неизменной и в большинстве случаев (около 42% опрошенных) оконные компании Украины устанавливают сумму предоплаты на уровне 70%, это как мы уже говорили, прежде всего, связано с тем, что норма рентабельности большинства компаний составляет 30-40%, а сами фирмы не готовы брать паритетные риски на равных со своими клиентами.

Резко на этот фоне отличается город Львов именно здесь 63% опрошенных фирм готовы взять совместные риски с клиентам, и установили предоплату на уровне 50%.

Город Львов во многом отличается от других проанализированных городов, так например, если большинство региональных компаний даже не планируют для привлечения клиентов использовать услугу покупки изделий в кредит (в некоторых городах данный показатель достигал 99%), тем самым, ограничивая круг возможных своих клиентов. В городе Львове ситуация противоположная, сами городские власти мотивируют розничных клиентов приобретать окна и другие энергосберегающие технологии в кредит, обещая покрыть часть процентов за данную услугу.

В целом по Украине результаты не утешительные, около 80% опрошенных фирм не готовы предоставить помощь своим возможным клиентам в приобретение конструкций в кредит.

Рейтинг оконных компаний Украины

Как мы уже говорили в начале статьи журнал «Оконные технологии» впервые за время существования рынка светопрозрачных конструкций решился на составления рейтинга оконных компаний Украины. Мы не в коем разе не претендуем на права последней инстанции, но на сегодняшний день это первые пробы пера для того, чтобы сделать наш рынок более прозрачным и понятным.

Так как в общий рейтинг вошли 200 оконных компаний Украины, он получился достаточно объемный, и у нас не было возможности предоставить его в печатном виде. Поэтому он размещен в свободном доступе на сайте журнала www.wt.com.ua , откуда его можно скачать.

На данный момент мы оценивали компании всего лишь по семи параметрам, чего явно недостаточно, в последствии мы обязательно будем совершенствовать механизм оценки компании и выставлении балов.

На сегодняшний день мы провели одно из самых крупномасштабных исследование, но в ближайшем будущем мы не собираемся останавливаться. В скором времени будут другие не менее крупномасштабные исследования с более точными результатами, с более точным и многофакторным рейтингом оконных компаний. Поэтому готовьте своих продавцов к будущим проверкам их профессиональной компетенции, так как именно эти люди создают имидж компании перед простыми клиентами.

Сергей Кожевников

Елена Кожевникова

Ирина Дубина

Дарина Скрипник

![]()